最近、『 賃貸併用住宅 』という不動産形態が注目を集めつつあります。

賃貸併用住宅とは読んで字の如く、オーナーの住居と賃貸住宅が一体となっている建物の形態を指します。

今回の記事では、

『 賃貸併用住宅とは? 』

『 賃貸併用住宅のメリット&デメリット 』

『 賃貸併用住宅で失敗しないポイント 』

について深堀りしながら解説していきます。

この記事を読めば、賃貸併用住宅投資に安心して取り組んでいただけると思います。

それでは今回も最後までお付き合いください。

目次

土地活用の新しい形?賃貸併用住宅について理解する

賃貸併用住宅とは?

オーナーの自宅と賃貸物件が一体となっている、というのが賃貸併用住宅の定義であることは既に述べましたが、その種類も様々です。

戸建ての中に数室賃貸物件があるケースもあれば、マンションの1室だけがオーナーの自宅といったパターンもあります。

また、規模が大きいものだと1階が店舗、2階から4階までが賃貸マンション、最上階の5階がオーナー居住スペース、といった展開も可能です。

ライフスタイルの変化に合わせて途中で住宅を賃貸併用住宅にコンバージョン(用途変換)することもできます。

例えばお子さんが独立して子供部屋が複数の遊休空間となっている場合、新たにリノベーションをしてその部分を賃貸スペースに変え大家業を始める、なんてことも可能です。

賃貸併用住宅のメリット

賃貸併用住宅には通常の1棟アパート投資などとは異なるメリットが存在します。 一つ一つ順番に見ていきましょう。

住宅ローンが使える

条件付きですが、住宅ローンが使えることは賃貸併用住宅の最大のメリットと言えるでしょう。

アパート投資やワンルームマンション投資より低い金利で融資を受けられるのはとても魅力的ですよね。

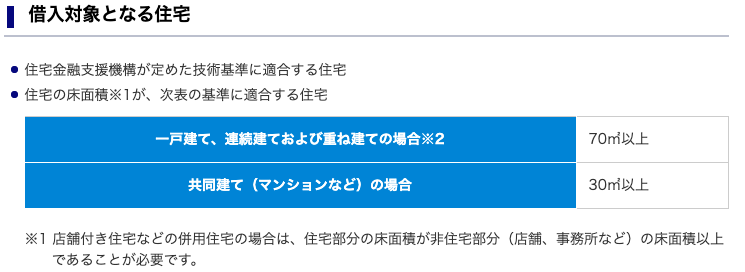

住宅ローンを使うための主な条件は、自宅部分の床面積が50%以上あるということです。

フラット35を扱う住宅金融支援機構のホームページ上でも住宅部分の床面積が非住宅部分の床面積以上であること、と明記されています。

金融機関によっては面積要件に関わらず融資してくれるところもあるようです。

ただし、その場合は自宅部分は住宅ローン、賃貸部分はアパートローンでの融資といった二本立てのスタイルになるようです。

主に金融機関がチェックするのは自宅部分の床面積なので、建物が戸建てタイプでもアパートタイプでも構いません。

通常なら金利の高いアパートローンを使わず住宅ローンでアパートを建築できるのは賃貸併用住宅ならではです。

賃料収入でローン負担を軽減できる

自宅で快適にしながら家賃収入も同時に得られるのが賃貸併用住宅のメリットです。

立地がよく賃料が高めに取れる場所で満室経営ができれば、賃料収入が毎月の返済ローンを上回る、なんてこともあるでしょう。

きちんとした事業計画が見込めるなら、少ない自己資金でも銀行融資が下りる可能性は十分あります。

ローン完済後は、家賃収入という名の不労所得が毎月オーナーのポケットに入っていくので、老後のゆとりある生活の一助になるでしょう。

相続税対策になる

賃貸併用住宅では賃貸部分の敷地面積、建物延べ床面積の割合に応じて、相続税の評価減を受けることができます。

賃貸部分は自宅ではないので、オーナーの権利が制限されている(=自由に処分できない)とみなされ、自宅よりも不動産としての価値が落ちる、と相続の現場ではみなされます。

自宅を賃貸併用住宅にすることで通常よりも支払う相続税を少なくすることができるのです。

管理が楽になる

通常の不動産投資だとオーナーと入居者はそれぞれ離れた場所に居住しているケースが多いため、日々の管理は管理会社に委託することになります。

この管理会社への業務委託手数料は賃料の5〜10%が相場とされ、毎月のコストは馬鹿になりません。

賃貸併用住宅であれば、オーナーと入居者は一つ屋根の下で生活することとなり、設備の不具合や騒音問題など日々のトラブルに自ら迅速に対応することが可能となります。

また入居者との距離も近く、直接顔が見える関係でもあるため、長く入居してもらうためには効率的だとも言えます。

ランニングコストが下がり、平均入居期間が伸びれば、不動産投資の収益は大きく改善することでしょう。

賃貸併用住宅のデメリット

通常より空室リスクの影響が大きくなる

先ほど述べたメリット2つめの裏側の部分が最大のデメリットとも言える空室リスクです。

賃貸併用住宅は見方を変えれば、『 通常より不必要に大きな自宅 』を所有して、ローンを支払っているといえます。

そのため空室が発生してしまうと、普通に自宅を購入して住宅ローンを支払うよりも多く住宅ローンを払わないといけなくなります。

そのため空室期間が長引くと一気に財務状況が悪化し、最悪の場合差し押さえ、、という展開も有り得るのが最大のリスクです。

出口戦略が見えにくくなる

急にキャッシュが必要になったり、賃貸経営が思ったように上手くいかないな、と思った時、区分マンションや1棟アパートなどであれば比較的売却は容易です。

こういった時、賃貸併用住宅だと売却すると同時に自宅まで失ってしまうのがネックです。

売却活動と同時に新しい自宅の確保にも奔走せねばなりません。

また賃貸併用住宅は建物の半分以上が賃貸を前提としていない構造のため、投資家からすると利回りや収益性で見劣りし、買い手がなかなかつきづらい傾向があります。

このように出口戦略で苦戦を強いられる傾向があることを頭に入れておきましょう。

プライバシーにやや難あり

入居者との距離が近いメリットとは裏返しのデメリットも存在します。

一つ屋根の下でオーナーと入居者が暮らすため、お互いの家族構成やライフスタイルがかけ離れていると、騒音問題など思わぬトラブルを招く可能性があります。

こうした無用なトラブルを避けるためにも、入口が干渉しない設計にするのはもちろん、防音構造などもしっかり整えておきたいところです。

賃貸併用住宅投資で失敗しないために

ここまでで賃貸併用住宅のメリット&デメリットについてみてきました。

最後に失敗しないためのチェックポイントを確認して終わりにしましょう。

賃貸需要が根強い立地を選ぶ

自宅となるとどうしてもオーナーの好みで立地を選びがちですが、賃貸物件である以上入居者がいてナンボの世界です。

駅から遠くないのはもちろん、そのエリアの居住者の属性(単身が多いのか、ファミリーが多いのか)、賃料相場などを事前にリサーチした上で建築地を選定するようにしましょう。

居住者の属性が見えてくれば、賃貸部分の間取り(ワンルームにするか2DKにするかなど)をどうプランニングするのかも見えてきます。

賃貸併用住宅を建てようと思っている自身の土地が駅からバス便だったり、賃貸需要に乏しいエリアであれば、思い切って賃貸併用住宅にするのを止めるのも賢明な判断です。

土地を有効に利用できるエリアかどうか見極める

土地の状況、特に容積率や高さ制限などはチェックしておきたい部分です。

容積率が小さい(=土地に対して床面積をたくさん取れない)と、賃貸部分にできるスペースが限定され、空室リスクが高まる一因となってしまいます。

容積率が多めに取れ、かつ空間を有効活用するために高さ制限が厳しくない立地に建築するようにしましょう。

この他再建築不可にならないために、全面道路の幅などもチェックしましょう。

まとめ

いかがでしたでしょうか?

賃貸併用住宅はメリットが大きい分デメリットも大きいため、やや上級者向きの不動産投資とも言えます。

とはいえ新たに一から賃貸併用住宅を建てるのではなく、現在の住宅を賃貸併用住宅に転換する、というスタイルな比較的ハードルは下がります。

まずはお気軽に賃貸併用住宅投資にノウハウがある不動産会社に相談してみてはいかがでしょうか?

今回は以上になります。

最後までお読みいただきありがとうございました。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

オンラインセミナー随時開催中!

場所:東京都新宿区西新宿3-7-1 新宿パークタワーN30階

受講申し込み→こちらから

※お問い合わせ内容に『オンラインセミナー希望』とご明記ください。

追って担当者よりスケジュール調整の連絡をご案内致します。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■