個人投資家兼ファイナンシャルプランナーの堅塩です。早くもVol.2となりました。

前回は、これから資産運用を始めようと思っている方が注意しなければいけない投資の世界のルールの重要性についてお話ししてきました。

今回は実際に、資産運用に入る前の「投資戦略」と「資産の三分法」についてお話ししたいと思います。

目次

資産運用を始める前に知っておきたいこと

まずそもそも資産運用を行おうと考えた時に、私たち個人が取れる手段は何があると思いますか?

資産運用には様々な種類があります。「株式投資」「不動産投資」「債券」「外貨投資」「FX」「金」「原油」「商品先物」「投資信託」「オルタナティブ」等、、、少し例を挙げるだけでもこれだけ多くの手法が存在しています。

そう考えると、「どれから始めると良いのか?」「一番利益が取りやすいものはなにか?」「とりあえず、リスクが低いものから・・・」等と考え、迷ってしまい結果的になかなか資産を増やすことが出来ない状況になってしまう方が多くいる印象があります。

ではどの様な戦略を持って資産運用をはじめていくと効率的に資産を増やすことが出来るのでしょうか?

集中投資と分散投資

ここで考えていただきたいのが「集中」と「分散」です。よく資産運用の関連書籍などを読むと

「集中投資は危ないから分散投資をしましょう」

「初心者は分散投資でリスクを減らそう」

ということが書かれています。金融の世界で有名な言葉に

「たまごは一つのかごに盛るな」

という言葉がありますが、この言葉の通り「1つの資産に集中投資をすると失敗した時の損失が大きくなる」ので、「分散投資をしてリスクをわけて失敗しても資産が減らないようにしようと」言われています。

この分散投資の考え方はリスクを低減させるために非常に重要な考え方なので、当然私も自身の運用戦略に取り入れていますが、ただ、この考え方には一つの落とし穴があります。

というのも、こういった書籍やネット記事を参考にして、資金が少ないときから分散投資を行っている方が非常に多いのですが、

実は、運用資金が少ない方が最初に取るオススメ戦略は「集中投資」だったりします。

「どういうことだ?」

「常識と違う」

と疑問に思われる方もいらっしゃると思いますので、私が考えるその理由をお伝えします。

答えを言ってしまうと、

「分散投資はリスクが低くなるので、相対的に資産が増えにくい」からです。

資産運用における「リスク」とは?

そもそもここで1つの言葉について説明をしておきたいと思います。

読者の皆さんは「リスク」と聞くとどういうイメージをお持ちになるでしょうか?

- FXで借金を背負うリスク

- 株が暴落して会社が倒産するリスク

- 持っている不動産が災害で壊れてしまうリスク

というように、「リスク」と聞くとマイナスなイメージをお持ちになっている方が多いのではないか?と想像します。

ただ、実はファイナンスの世界の「リスク」の意味合いは少し異なります。

どういうことか?というと、

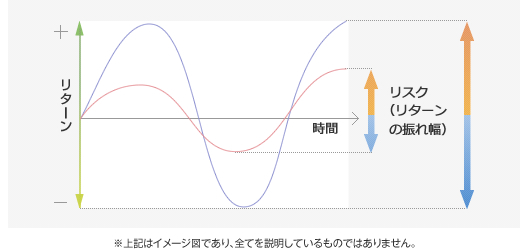

ファイナンスの世界での「リスク」とは「不確実性=収益の振れ幅」

つまり、投資で得る利益「リターン」も「リスク」の中の一部となります。

例えば、

ある投資信託を1,000円で購入してそれが800円に値下がりすることはもちろんリスクです。

一方で、逆に1,200円に値上がりして利益を取ることもリスク(リターン)であると言えるのです。

よく「リスクを取らないと資産は増えない」という言葉を聞きますが、あの言葉こそこの「リスク」について最も上手に表現している言葉なのかもしれません。

「リスクを取らない」ということは同時に「リターンを取らない」ことを意味するため、いつまで経っても資産は増えないということです。

更に前回の記事をお読みいただいた方はもうおわかりかもしれませんが、今の時代は「リスク」を取らないとどんどん資産は減っていきます。

資産を増やす集中投資、資産を守る分散投資

さて、ここまで読んで頂ければ、勘の良い方ならおわかりになっていると思いますが、

実は分散投資というのはこの「リスク」を分散させて小さくする投資戦略なのです。

つまり、資産が減りにくいのですが、逆に増えにくいというデメリットも抱えています。

もちろん資産の額が大きく「もう資産は増やささなくても良い」と思える状況になれば「分散投資」を行うべきですが、これから増やしたいと思う方はまずは自分の得意分野を見つけて「集中投資」で資産を増やしてくことを考えて頂く方がより成果に繋がります。

それこそ、読者の皆さんが資産を1億円持っていた場合、

分散投資で年間5%の利益を出すことができれば、年500万円(細かくは税金が引かれるので400万円程度)の収入を得ることが出来ます。

月に換算すると35万円程度です。これならば、この1億円の資産から得られる不労所得だけでも最低限の生活は送ることが出来ます。

一方で、皆さんが資産100万円で分散投資を行った場合、年間4〜5万円しか増えません。

この場合の私達が取るべき戦略は資産を「守る」のではなく「増やす」集中投資になるということです。

なので、資産が少ないときには「集中投資」で増やしていき、大きくなったら「分散投資」で守っていく運用に切り替えるのです。

実はこれが世の中の富裕層が行っている資産形成の方法なのです。

将来を見据えた「集中投資」を選択する

では、これから資産運用を始めたいと思う初心者はどの資産運用から「集中投資」を始めるべきなのか。

これを考える際には「将来の分散戦略」を元に逆算していただくと良いと思います。

将来はどの様な資産に分散投資を行っていくのかをベースに選ぶと良いと思います。

そこで参考になる分散投資の考え方も少し記載しておきます。

分散投資は「資産の三分法」をベースに考える

「資産の三分法」とは、歴史的に古くから言われている分散投資の基本的な考え方の一つです。

保有する資産を「債券(現金)、株式、不動産」という3つの資産に分散して投資をする方法です。

保有する資産をこの3つに分散させることで、どの様な状態でも資産を守りながら、安定した資産の成長性を維持することができると言われています。

なぜなら、この3つの資産は「安全性」「収益性」「流動性」の観点から、それぞれが補完し合う関係にあります。

そのため、多くの富裕層の資産運用はこの三分法をベースに分散投資がなされています。

この「安全性」「収益性」「流動性」とは何か?というと、

- 「安全性」とは安全性が高いかどうか。

つまり価格変動幅が小さいかどうかを表します。 - 「収益性」とは、収益を生み出しやすいかどうか。

- 「流動性」とは、現金等の「すぐに使えるお金」に変えやすいか。

を表します。

まず、

「不動産」は一度でも物件を所有すると、

その後、安定して家賃収入を受け取ることができ、高い収益性を見込めます。収益性と安定性が高い資産運用の方法と言えるでしょう。一方で流動性は低いものになるでしょう。

次に

「株式」は、他の運用方法に比べ高い収益性が特徴です。また不動産に比べ、売り買いが活発ですぐに現金に変えられるということで流動性が高い運用方法になります。一方で値動きも激しいので安全性は低いと考えられます。

次に

「債券(現金)」です。もちろん安全性と流動性が高いですが、しかし収益性は他の2つに比べると低くなります。

(ちなみに、今の時代は「FX」等を活用することでこの3つ目「債券(現金)」でも高い収益性を見込むことが可能です。)

これらが補完し合うとはどういうことか?

例えば、今の日本の様に、低金利になっている中だと、多くの個人が融資を組みやすくなるので、不動産の需要が高くなり、資産価値が上がりやすくなる傾向があります。

個人と同様に企業も資金調達を行いやすくなるので、投資に回すことができ、株価が高くなる傾向があります。

が、一方で、債券や現金で持っていても、金利が低いのでほとんど利息は付きません。

そのため、現金よりも株や不動産が成長するという形になります。

逆に今後、金利が上がってくる局面になると、不動産や株式の価値は下がりやすくなり、債券や現金を保有して資産を守る必要があります。

この様に、皆さんの資産をこの3つの資産に分散することにより資産を成長させながら安定した運用を行うことができるようになります。

最初に選ぶ資産運用は?

この考えを理解して頂くことができれば後は、この3つの内どれからスタートするのか?を考えて集中投資を行ってください。

ただし、集中投資が大事だとはいうものの、それぞれの資産運用の中で「分散させる」ことは必須です。

例えば、株式であれば最低でも5銘柄には分散したほうが良いでしょう。

何よりも、上記3つの内、自分が一番資産を増やしやすそうだと思う範囲から集中的に勉強して運用をスタートさせると、資産形成のスピードが上がってきます。

まとめ

将来を見据えた「集中投資」を

今回は以上になります。

現状の過剰な投資ブームに流されず、将来のポートフォリオを見据えた集中投資。まずはそのために焦らずにご自身が得意だと思う分野を勉強してみてはいかがでしょうか。

ぜひチャレンジしてみてください。

今後も皆様の勉強のお役に立てるような資産運用の知識やルールに触れていきたいと思います。

最後までお読みいただきありがとうございました。