皆さんは『 日本政策金融公庫 』をご存知でしょうか?

名前だけは聞いたことあるものの、実際に利用したことがある人は少ないのではないかと思います。

中小企業や創業間もないスタートアップ企業への融資を行っているイメージが強いかもしれませんが、実はこの日本政策金融公庫、不動産投資向けの融資も行っているのです。

今回の記事では不動産投資のパートナーとしてはまだまだ知名度の低い?、日本政策金融公庫を利用した融資のメリットデメリット、利用する際の注意点、などについて解説していきたいと思います。

目次

実は意外と頼れる?【日本政策金融公庫】融資のメリット&デメリット

日本政策金融公庫とは?

日本政策金融公庫とは、2008年に国民生活金融公庫、中小企業金融公庫、農林漁業金融公庫の3つの公庫が合併して誕生した、日本政府100%出資の政府系金融機関です。

主な役割としては中小企業や個人事業主、女性や若年層、シニア世代など、民間金融機関からお金を借りるのが困難な人々向けに積極的に融資をしていくという、公共的な役割を担っています。

なお、よく名称が似ている日本政策投資銀行とは別物ですので注意しましょう。

日本政策金融公庫を利用するメリット

固定&低金利でローンが組める

上図は2020年5月1日現在の日本政策金融公庫を利用した融資における金利例です。

最低水準で0.76%の金利はかなり安い水準です。

参考までに不動産投資の世界でメジャーなオリックス銀行で35年固定金利だと条件によりますが、2.3〜3.5%ほどの金利となります。

住宅ローン最大手のアルヒフラット35の2020年5月の金利は1.30%です。

不動産投資でこれだけ安い金利は民間金融機関ではあり得ないですよね!

また対応エリアも全国となっており、遠方の物件に投資したい人や、居住エリアに金融機関があまりない投資家にとっても朗報でしょう。

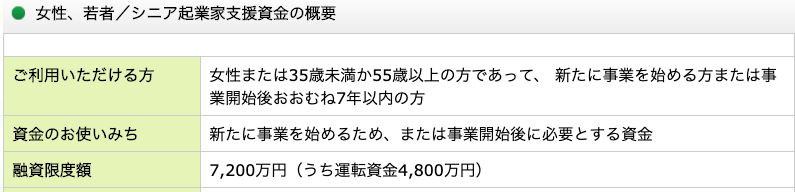

女性や若者、シニアは優遇してもらえる

女性、35歳未満もしくは55歳以上の男性なら通常より多くの金額を借り入れることができ、さらに借入期間の延長や、0.4%の優遇金利も受けることができます。(上図参照)。

該当する方は是非このメリットを最大限に利用しましょう。

保証人不要

銀行やノンバンクで融資を利用する場合、多くのケースで保証人が必要です。

保証人とは万が一の事態が起こったとき、債務者(お金を借りた人)に代わり借金を肩代わりする責任が生じる人のことです。

一般的に連帯保証人とよく言われます。そのため、多くの人は連帯保証人になることに消極的であり、たとえ家族であっても、なかなか引き受けてはもらえないでしょう。

日本政策金融公庫なら保証人不要で融資を受けることが可能です。 ただし、保証人を用意したケースに比べると金利が割高になってしまうことがあるので、そこは条件を確認するようにしましょう。

繰上返済手数料が無料

一般的な金融機関からお金を借りた際、繰上返済をしようとすると残債に対して一定割合の手数料(一種のペナルティー)が発生します。

金融機関の儲けである金利収入が失われるのはインパクトが大きいです。

一度金融機関で繰上返済してしまうと、次にそこから融資を引き出すのは難しいと言われているくらいです。

しかし、日本政策金融公庫ならこの繰上返済手数料が無料なのです。

ペナルティーがないのはもちろん、次回融資もスムーズにいくので、このメリットを生かさない手はないでしょう。

日本政策金融公庫を利用するデメリット

融資期間が短い

最大のデメリットは融資期間が10〜15年と民間金融機関と比べて短く設定されていることです。女性、若者、シニアに対しては最大20年まで期間をみてくれるそうです。

融資期間が短いということは必然的に毎月の返済額も大きくなります。

こうなるとレバレッジのパワーが弱くなるため、プラス収支を出すのが難しくなります。 そうならないためにも頭金を多めに用意するなどの対策を取るとよいでしょう。

融資のMAX額が低め

日本政策金融公庫の融資額の上限は一般的に4800万、女性、若者、シニアでも7200万が上限となっています。

オリックス銀行が2億円までですから、この金額は確かに少ないと感じてしまいます。

小型の案件でしか利用できないと考えるべきでしょう。

【日本政策金融公庫】から融資を受ける際のポイント

「不動産投資がしたいです」と言うのはNG

先に述べたように日本政策金融公庫は公的金融機関であるため、『 投資目的 』での融資は行ってくれません。不動産購入し、キャピタルゲインを得る目的(いわゆる転売)でも融資はおりません。

融資を受けるには、家賃収入を得ることが目的の『 不動産賃貸事業 』であることを証明する必要があります。

そのため、日本政策金融公庫との融資面談の時には『 事業計画書 』を持参する必要があります。こちらの書き方などについては機会があれば別で解説していきたいと思います。

通常の不動産投資の場合、物件の担保評価や申込人本人の属性が重視されますが、日本政策金融公庫の場合は経営者としての目線にも重きが置かれているのが大きな違いでしょう。

なお、日本政策金融公庫の融資は個人でも法人でも可能です。

ベンチャーなど設立したばかりの法人でももちろん大丈夫です。

ただし、赤字が続いていたり、税金の未納・滞納があるとそもそも融資を受けることは不可能なので、きちんと納税はしておきましょう。

狙うべき物件=ズバリ木造中古物件!

日本政策金融公庫は物件の評価方法も民間金融機関と異なります。

最大のメリットは耐用年数オーバーの木造や軽量鉄骨の中古物件にも融資可能、ということです。

日本政策金融公庫には2000万までの無担保融資枠があるため、こちらを最大限に利用する戦略をとります。

どういうことか説明すると、例えば物件価格3000万の木造アパートを購入したいとして、日本政策金融公庫の評価額が2000万であったとしましょう。

この際、足りない1000万部分は無担保融資枠で補うことで、実質フルローンを実現することができます。

地方だと3000万前後で利回り二桁を超える木造アパートはゴロゴロあるため、一般的な金融機関が敬遠しがちなこうした物件への投資で資産を築く手法が日本政策金融公庫を利用する一番のスキームかもしれません。

まとめ

いかがでしたでしょうか?

日本政策金融公庫は公的金融機関という性格上、社会的弱者を優遇しているということもあり、若者やシニア、女性であれば、金利や融資期間で多くのメリットを享受できる為、該当するのであれば一度相談してみてはいかがでしょうか。

融資額を最大限に引き出すために、事業計算書を作成したり、通常より多くの書類を用意する必要があるなど手間もありますが、こうした経験は不動産投資家としてのキャリアにおいては確実にプラスになるはずです。

特徴を正しく理解しておけば、初めて利用する場合でも上手に活用することができます。

メリットとデメリットをよく吟味し、より良い条件で融資を受けられるようにしていきましょう。

今回は以上になります。

最後までお読みいただきありがとうございました。

沢山のご依頼を受け準備中のオンラインウェビナーや、ご希望に応じて本社(東京都新宿区)界隈で開催となる個別面談やカウンセリングのご予約も、お問い合わせフォームからご連絡ください。

サービスの開始につきましては、弊社ホームページのニュース及びLINE @にてご案内を予定しております。