不動産を売買された経験がある方なら、

『この物件は耐用年数オーバーだから融資は厳しいですね』

とか

『耐用年数たっぷり残っているので、長期ローン組めますよ』

みたいな話を一度は聞いたことがあるのではないでしょうか。

なんとなく意味が曖昧な状態でこの言葉を使ってしまっているシチュエーションは多いと思います。

今回の記事では『 耐用年数 』が持つ意味を深堀りして、正しい理解をしていきたいと思います。

目次

法定耐用年数と物理的耐用年数

法定耐用年数

不動産投資の世界で一般的に耐用年数と言うと、『 法定耐用年数 』を指します。

ここからは用語の解説になります。

事業で使用する資産には不動産以外にも自動車、工作機械など様々なものがあります。

これら使用可能期間が1年以上の資産についてはその費用をその年度ですべて計上できないようになっています。

こうした資産は法律で定められた年数で分割して費用を計上します(=減価償却)。

つまり、法定耐用年数とはある資産(今回の記事では不動産)について法律で定められた、減価償却の年数、ということになります。

参考までに普通自動車の法定耐用年数は6年とされています。

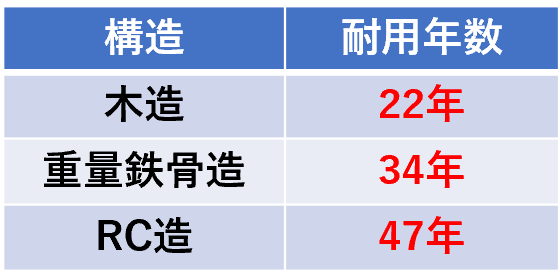

主な構造別に不動産の法定耐用年数の期間を上にまとめてあります。

これを見ると、木造は22年、鉄骨は34年、鉄筋コンクリート(RC)は47年とされていることがわかります。

思ったより不動産の寿命って短い、と思いますよね?

では、この法定耐用年数を過ぎた不動産には価値がないのでしょうか?

そんなことはありませんよね。

次に物理的耐用年数についてみていきましょう。

物理的耐用年数

物理的耐用年数とはその名の通り、実際に物件が使用できる限界の寿命を指します。

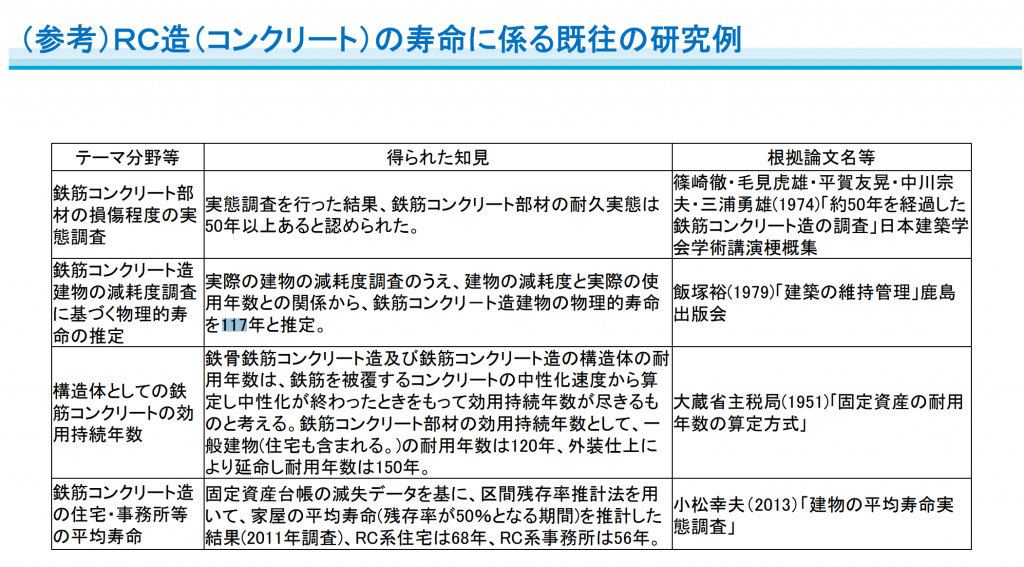

RC造に関しては国交省が2013年に発表したレポート(上図参照)で物理的寿命を117年と推定しています。

RC造の建物に関して言えば、三井物産横浜ビル(2020年現在の名称はKN日本大通ビル)は1911年(明治44年)竣工、1927年(昭和2年)増築の日本最古部類に入るRC建築であり、もちろん今だ現役オフィスビルとして使用されています。

海外でもニューヨークのクライスラービルや、エンパイアステートビルなど築100年に迫るオフィスビルが現役で活動しています。

また木造住宅に関しては、早稲田大学・理工学部の小松幸夫教授らが行った「建物の平均寿命推計」の調査(2011年)が参考になります。

小松教授は人間の平均寿命を推計するのと同じ手法で建物の寿命を推計しました。

それによると木造住宅の平均寿命は64年だそうです。

最近だと築100年を超える古民家がカフェや民泊ホテルとして利用されているケースも増えているようです。

地方自治体が移住を促すために築100年前後の古民家を無償あるいは格安で提供するといった事例もありますので、興味がある人は調べてみてはいかがでしょうか。

(参考:http://www.inakanet.jp/index.html)

ファイナンスにおける耐用年数

ここまでで耐用年数には2つの意味があることがわかったと思います。

では、実務においてこの耐用年数で押さえるべきポイントをみていきましょう。

特に銀行融資において耐用年数の存在は無視できないものなのでよく理解するようにしてくださいね。

融資期間=残存期間が1つの目安

不動産投資をするうえで銀行からの借り入れは欠かせない存在です。

その際、銀行は法定耐用年数を超える融資期間の設定を嫌がります。

新築の場合、銀行が設定した最長期間で融資を受けられますが、中古の場合は法定耐用年数から築年数を差し引いた『 残存期間 』が融資期間の目安となります。

例を挙げるなら築15年の中古RC造マンションなら融資期間は32年、同じく築15年の木造戸建なら融資期間はたった7年となってしまいます。

不動産投資をするなら融資期間の長さの観点から一般的にはRC造のほうが有利です。

ただし、木造は解体費用が鉄筋コンクリート(RC)に比べると安いため、更地にして売り抜ける、という出口戦略ではこちらのほうが有利になるので、一概にRCが投資対象として優れているとも言い切れない点には注意してください。

融資期間が長くなればCFが増える

では、実際に融資期間の長さがキャッシュフロー(CF)にどれだけ影響を与えるのかシミュレーションしてみましょう。

(ここではわかりやすくするために税金や経費の話は省略します)

条件:物件価格5000万 金利2% 利回り5%

『CASE1 築30年のRC区分マンション』

融資期間:17年

年間収入:250万

年間返済額:3,471,876円→約350万

年間収支:約マイナス100万

『CASE2 築20年のRC区分マンション』

融資期間:27年

年間収入:250万

年間返済額:2,398,140円→約240万

年間収支:約プラス10万

なんと、融資期間が10年違うだけで年間収支におよそ110万円もの差がついてしまいました。

不動産購入の際には物件価格よりも金利が大切だと、これまでも述べてきました。 融資期間も手残りに大きな影響を与えるので、こちらもなるべく長くとれる不動産に投資するのがお金を作る近道です。

古すぎる物件はローンが組めないのか?

さて、ここまでで耐用年数が銀行融資やCFに影響を与える存在であるのはご理解いただけたのではと思います。

そうなると当然次のような疑問が思い浮かびませんか?

『 築50年のRCマンションはキャッシュじゃないと買えないのか? 』

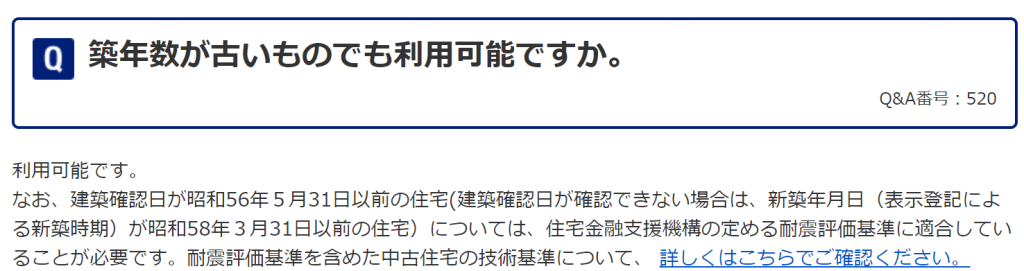

結論から先に言うと、答えは『 NO 』です。 住宅ローンの代表格として有名なフラット35は、利用可能物件の条件として特に築年数の定めはしていません。

フラット35を利用するには対象物件が住宅金融支援機構が定める一定の水準を満たしている、という適合証明書があれば可能です。

ですので、例えば都心のヴィンテージマンションに住みたい!というときにフラット35を利用することができるのです。

ただし、フラット35は自宅として住むために利用する住宅ローンなので、不動産投資用としては使えないことには注意しましょう。

築古物件で融資を引き出すコツ

では、投資用不動産で銀行融資を引き出すにはどうしたらよいのでしょうか?

ポイントは物件の積算価格と収益還元法です。

まず、積算価格について説明します。

積算価格とは、不動産の土地と建物を別々に評価し、それを合わせた評価額のことを指します。

土地の評価方法としては国税庁が定める『 路線価 』を主に用います。

建物に関しては新築時から築年数にあわせて減価を差し引きます。

例を挙げてみましょう。

『築30年 木造1戸建 建物面積 100㎡ 土地面積100㎡ 路線価50万円/㎡』

建物価値:0円(法定耐用年数22年を過ぎているため)

土地価値:5000万円(路線価単価50万×100㎡)

積算価格:5000万円

上記物件は建物の価値は無いと判断されますが、土地の価値があるため、積算価格は5000万円となります。

なので5000万円までなら銀行が融資に応じてくれる可能性があるわけです。

築古物件を購入する際は、こうした積算価格をチェックしましょう。

続いて収益還元法についてです。

収益還元法とは、その物件の想定利回りと年間収入をもとに不動産価格を査定する方法です。例を挙げてみましょう。

『想定利回り10% 年間収入が1000万の場合』

1000万÷0.1(10%)=1億円

となり、上記条件だと不動産価格は1億円となります。

購入しようと思っている時点できちんと収益が上がっている物件であれば、銀行も融資に応じてくれる可能性が高まります。

なお、想定利回りは地域や物件の築年数などの状態によって変動するので、自分が購入しようと思っている物件の想定利回りは不動産業者に尋ねるなりして調べておくようにしましょう。

参考までに東京23区の区分マンションだと5%前後が平均利回りとなります。

まとめ

いかがでしたでしょうか?

不動産の耐用年数の意味と、売買時におけるチェックポイントとして大切なことがお分かり頂けたのではないでしょうか。

特に出口戦略として売却を意識するのであれば、次の購入者のことも考えて耐用年数をチェックしなくてはなりません。売却時に耐用年数をオーバーした状態になってしまうと、次の購入者はファイナンスに苦労しますよね。

不動産にも人間と同じような“年齢”の概念があることを頭の片隅に入れて、住宅や投資用不動産を購入するようにしましょう。

今回は以上になります。

最後までお読みいただきありがとうございました。

沢山のご依頼を受け準備中のオンラインウェビナーや、ご希望に応じて本社(東京都新宿区)界隈で開催となる個別面談やカウンセリングのご予約も、お問い合わせフォームからご連絡ください。

サービスの開始につきましては、弊社ホームページのニュース及びLINE @にてご案内を予定しております。