ーーーーーーーーーーーーーーーーーーーーーーーーーー

ウォールストリートジャーナルから、

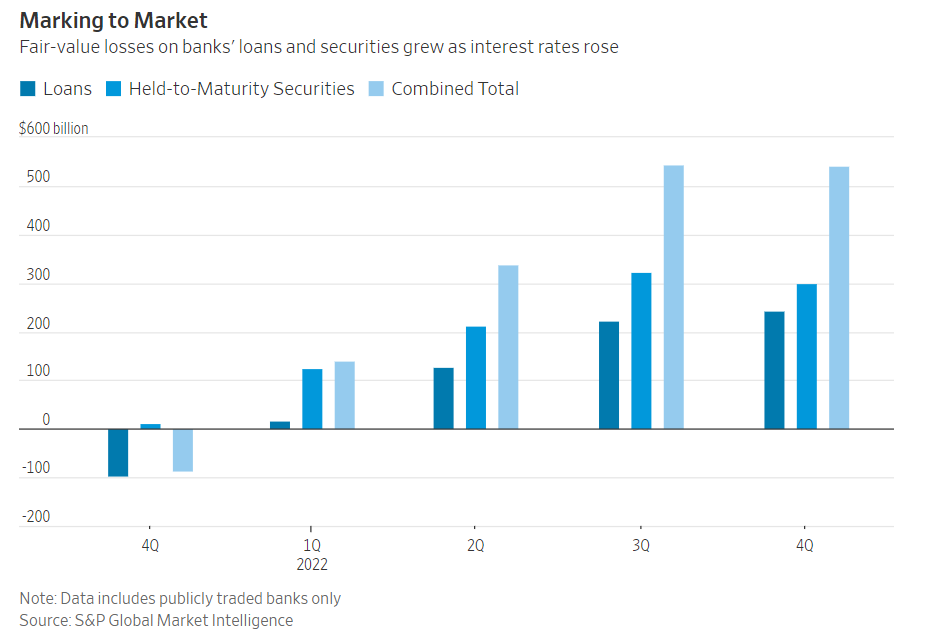

米国銀行のローンの含み損が巨大な額に膨れ上がっている

という報道が4月7日にありました。

https://www.wsj.com/articles/declines-in-loan-values-are-widespread-among-banks-c3ee622f

ーーーーーーーーーーーーーーーーーーーーーーーーーー

簡単にお伝えすると、

担保として見ている金融商品の現在価値が下落しているので、

【銀行が実際に貸し出した金額>担保として見ている金融商品(債権、証券、不動産など)】

という図になりまして、すべての金融資産を売却しても巨額のマイナスを出してしまう、といったイメージです。

最近、破綻リスクで話題に上がっていたカリフォルニア州のファーストリパブリック(First Republic Bank)のバランスシートによると、

この金融資産の含み損が222億ドル。資産から負債を差し引いた純資産174億ドルを上回っているので、かなり危険な水準にあることが分かります。(含み損222億ドル>純資産174億ドル)

しかし、この銀行だけでなく米国の435の上場銀行のうち、97%の銀行が同じような恰好になっている状況ということです。

現在のFRB政策である、『政策金利の利上げ』をとは意図的に世の中を不景気にするということなので

これからも金融資産は下落していくということを意味します。

ここ数週間は銀行の取り付け騒ぎも落ち着きムードとなっておりますが、

この記事から読み取れる内容として、

銀行破綻リスクは現在も継続中ということです。

また、これを裏付けるように米国銀行の貸し出し額も記録的な激減を見せており

数週間前からこちらの記事に投稿している

米国銀行の貸し渋りがスタートするという内容の通り、FRBが公表したデータに反映されてきました。

米国経済は、

A Debt Based Monetary System/デットベースマネタリーシステム(日本で言うと信用創造)によって経済が支えられており、

これによって米国経済は大きく成長しています。

https://workableeconomics.com/how-the-debt-based-money-system-works/

銀行からの貸し出し基準が高くなることにって、債務者の支払い延滞も増えることが過去のデータによって示されており、

現在はその状況に近づいていると考えられます。

実際に、米国の会社売却の話もちらほら発生してきました。

ここからのフェーズでは現金を持っている人が良い案件を掴める機会が始まると感じています。

橋本裕介

代表取締役

弊社の事業は、

・人材教育、開発

・金融商品のご案内

を主たる事業フレームとしております。

そして、弊社では不動産を金融商品と考えております。