連日新型コロナウィルスのニュースがメディアを賑わせています。

発生元の中国ではどうやら沈静化に向かっているようですが、欧米では事態は悪化の一途をたどっているようです。

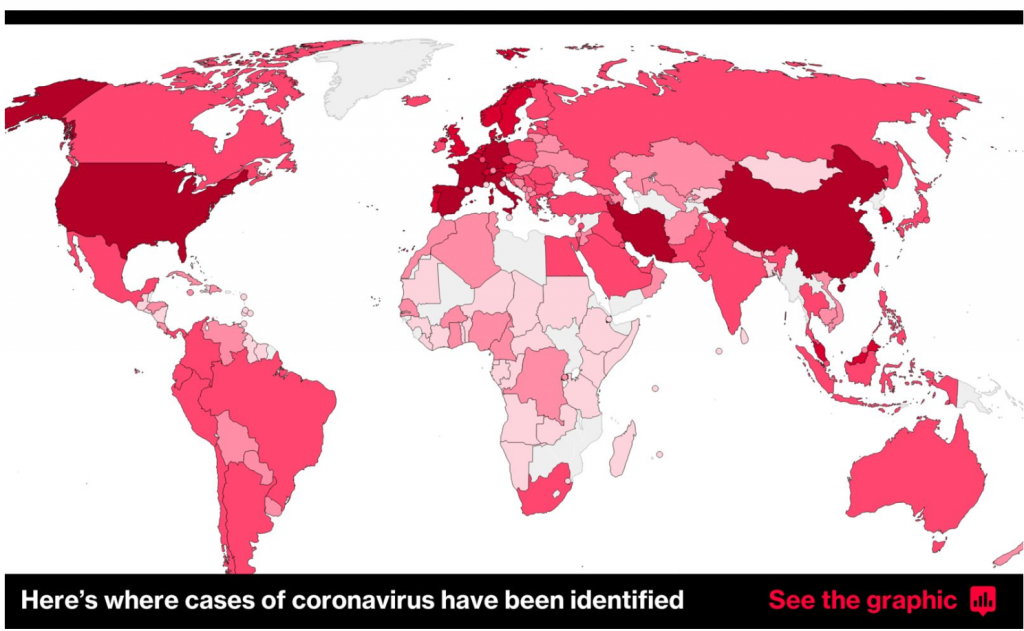

上の画像は新型コロナウィルスの感染者が確認された国・地域を色分けしたものであり、色が濃い場所ほど多くの感染者が出ていることを表しています。

この記事を執筆している2020年3月後半の時点で全米の1/3の州では移動制限が設けられており、大雑把に言うと国民の3人に1人が外出制限状態にあるとも言えます。

私の友人に何度もハワイに出かけている友人がいるのですが、観光地も飲食店もどこも閑古鳥が鳴く状態で、まるでゴーストタウンのようだったと語っていたのが印象的でした。

コロナショックにより、アメリカは日本よりもはるかに深刻な状態にあると言ってよいでしょう。 今回の記事では「いまアメリカで何が起きているのか?」、「金融緩和で米国経済の行方はどうなる?」、「日本経済への影響は?」「不動産やその他の商品の価格に与える影響は?」といったことを掘り下げていきたいと思っています。

目次

【目次】

1. FRBの異次元金融緩和がもたらす影響

2.ハイパーインフレの再来!?

3.インフレ時代の資産形成術

4.まとめ

【FRBの異次元金融緩和がもたらす影響 】

<無制限の金融緩和へ>

2020/3/16にダウ平均株価は2997ドルの史上最大の下げ幅を記録、前月に史上最高値である29551ドルを記録してから僅か1か月後の出来事でした。

この事態に当局は素早く対応します。

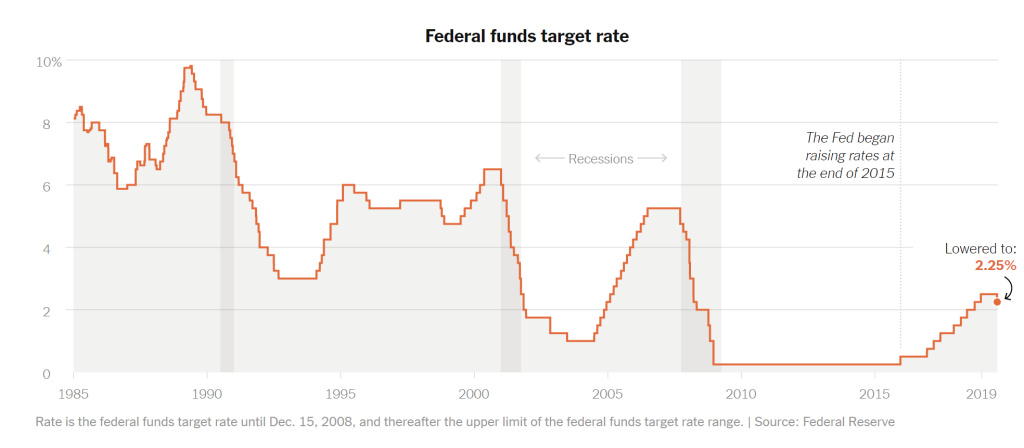

トランプ大統領はGDPの1割弱に相当する2兆ドル(220兆円)の経済対策を発表しました。 2020/3/15、アメリカの金融当局であるFRB(連邦準備制度理事会)は政策金利を一気に引き下げ、事実上のゼロ金利状態へと舵を取りました。実に4年ぶりのゼロ金利政策となります。下の図はアメリカの政策金利の動きです。

また、FRBは国債5000億ドル(約55兆円)、住宅ローン担保証券(MBS)を2000億ドル(約22兆円)、さらには金額は不明ですがABS(資産担保証券)の購入も決定しました。

(2020/3/23現在) ABSとは消費者ローンや自動車ローン、学生ローン、企業の設備などを担保とした証券を指し、FRBが買い支えることにより、一般家計や中小企業の支援につながるものとみられています。

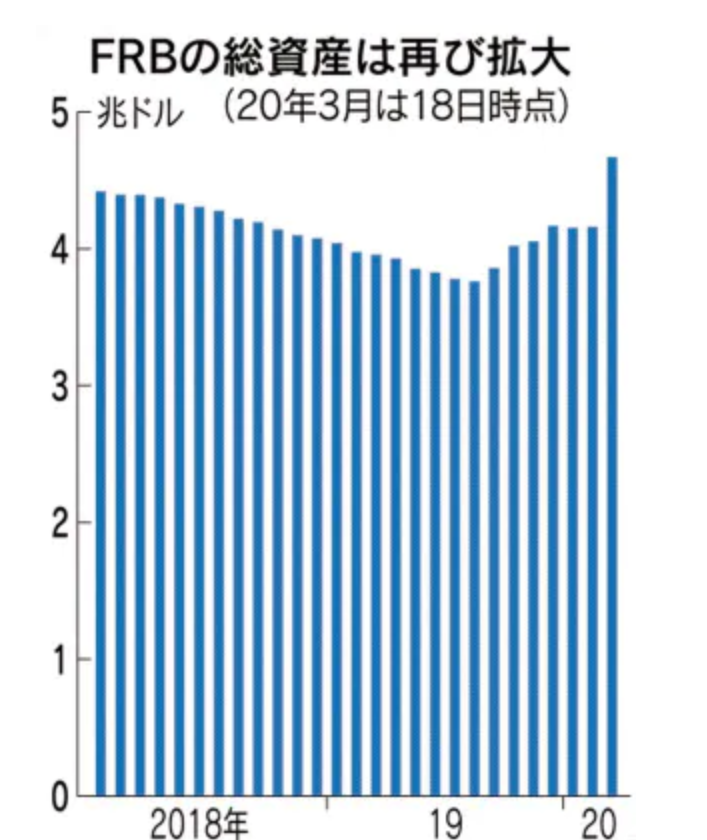

FRBの保有資産残高は史上最高の4兆6600億ドル(2020/3/23現在)に達しており、その額はまだまだ増加しそうな勢いです。

その他に新型コロナウイルス対策として500億ドル(約5.5兆円)の予算を準備しており、米国政府とFRBの本気度が伺い知れます。

<株価はこのまま反転上昇する?>

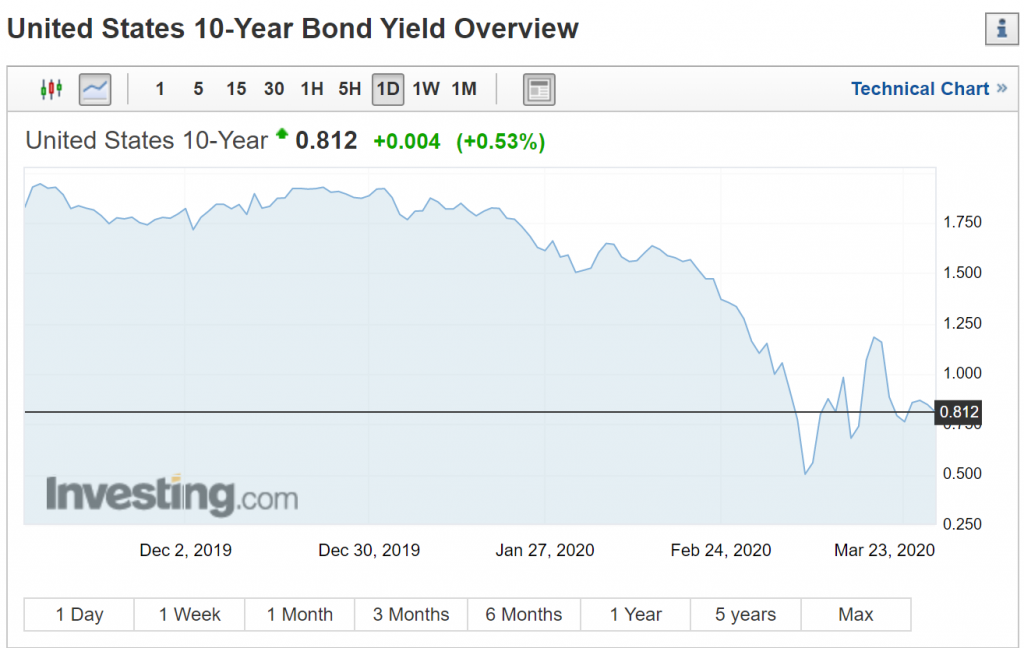

FRBが米国債の買い支えるを発表したあと10年債利回りは低下しています。(価格は上がる)住宅ローンの金利も当然下がることになりますが、現地の報道をみる限り新規の住宅ローン申込数は減少しており、不動産価格に関しては弱気状態が続くとみているようです。 (参考URL※英語サイト:https://www.cnbc.com/2020/03/25/weekly-mortgage-applications-tank-29percent-as-coronavirus-stops-homebuyers.html)

FRBが金融緩和を発表した3/23以降、ダウは2万ドルを回復、3/26現在で22,552ドルまで戻しています。

わずか数日で『現金>>>株』のトレンドが『現金<<<株』へと反転したことになります。

リーマンショックの轍を踏まないために矢継ぎ早に対策を打ち出したFRB。

この大規模介入で市場に大量にマネーが流入することになり、株価は再び上昇局面へ。 、、しかし状況はそんなに単純ではないようです。

<FRBの弱点>

実はFRBが株や社債を購入することは禁止されています。

中央銀行が株式相場に介入することは『市場の自由性を歪めかねない』との懸念意見が以前から出されています。

しかし、今回の未曽有のコロナショックにより識者からは『非常時の時はやむを得ない』

『(※根拠となる)連邦準備法13条を改正すべきだ』などの意見も出ており、バーナンキ元FRB議長、イエレン前FRB議長も『社債の購入をすべきである』との声明を発表しています。

一方我が国の中央銀行である日銀にはFRBのような制限はなく、先日3/19にも過去最大となる2000億円規模のETF(上場投資信託)買いを実施しています(2020/3/23 日本経済新聞)

また日銀は2016年2月以来、4年以上にわたってマイナス金利政策を実施しています。

昨年9月にはトランプ大統領がTwitterで『FRBは政策金利をゼロ金利かそれ以下に引き下げるべきだ』と発言していますが、当のFRBはあまり乗り気ではないようです。

理由としては法的な問題とオペレーション上の問題の2つがあります。

法的な問題としては『FRBは銀行に対してマイナスの当座預金金利を押し付ける権限を持っているか否か』です。換言すれば『銀行がFRBに金利を支払うことが認められるか否か』が現行法では明確になっていない点です。

オペレーション上の問題としては、システムの変更や現金需要が増加した場合の対応のハードルが高いことです。 今回のFRBの金融緩和は『無制限』であり、『無尽蔵』ではないことに留意する必要があります。もし、『無尽蔵』の金融緩和を行えば、ハイパーインフレを引き起こし、経済が破綻に向かうことはちょっと考えればわかることだと思います。

【ハイパーインフレの再来!?】

<ハイパーインフレってそもそもどんな状態?>

経済活動が停滞し工場などの稼働率が下がると、生産は減少し、結果としてモノ不足になる。

モノ不足になれば需要と供給の関係から物価が上昇する。

ものすごく大雑把に表現するとこれがインフレです。

今回FRBが実施した異例の金融緩和により、史上に出回るマネーがどんどん増えると、マネーの価値が低下、経済活動の停滞に伴うモノ不足とあいまって物価上昇が加速し、ハイパーインフレになる、という識者も一部いるようです。

では、そもそもハイパーインフレとはどういう状態を指すのでしょうか?

アメリカの経済学者フィリップ・ケーガンによると『インフレ率が毎月50%を超えること』がハイパーインフレの定義とされています。 インフレ率50%が1年継続すると、物価が129.75倍に上昇することになる、すなわち、インフレ率は12,875%となります。有名な例だと第一次世界大戦直後のドイツ、近年だとジンバブエやベネズエラの例が挙げられます。

<金融経済と実体経済>

ここからはアメリカだけでなく日本も含めて、金融緩和について考察していきたいと思います。そもそも当局が金融緩和を行うのはなぜなのでしょうか?

まず第1に考えられるのは『株価を下落させたくない』からです。

一般的には金融緩和で市場にマネーが大量に流入すると、株式相場は上昇します。

皆さんも『カネ余り』といった言葉は聞き覚えがあることでしょう。

ここで皆さんに知っておいて頂きたいキーワードを挙げさせてください。

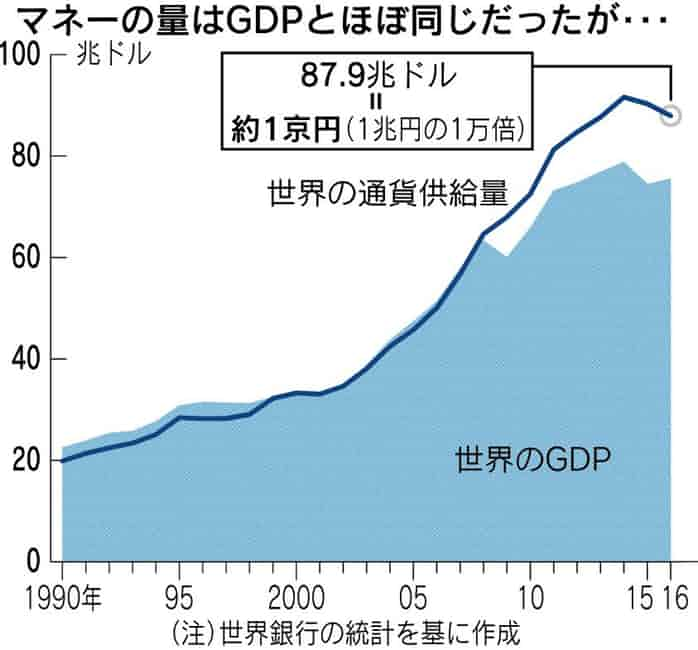

それは『金融経済』と『実体経済』の違いです。 まずは下の図をご覧ください。

少し古いデータですが、青で記されているのが世界のGDP、折れ線グラフで記されているのが世界の通貨供給量です。ここではGDPを『実体経済』、通貨供給量(マネーサプライ)を『金融経済』と定義します。

株価が下落すると景気(金融経済)が悪化します。上の図からわかるように実体経済と金融経済のギャップはここ10年で急速に広がっており、政府としては傷口を広げないため実体経済(GDP)の悪化だけでとどめておきたい、というのが本音でしょう。

大企業が軒並み過去最高益を連発してきたのに、民間企業で働くサラリーマンの給与などは一向に上がらない理由のカラクリは、こうした実体経済と金融経済のギャップにあったのです。

企業の利益は内部留保となり、内部留保となった大量のマネーの行く先は『金融経済』です。 企業や潤沢な資金を金融商品に投資している個人投資家などは、こうした金融経済の拡張の恩恵を受けていますが、大多数の『持たざる人々』には恩恵がないワケです。

<日本=オワコン?ハイパーインフレになる可能性は>

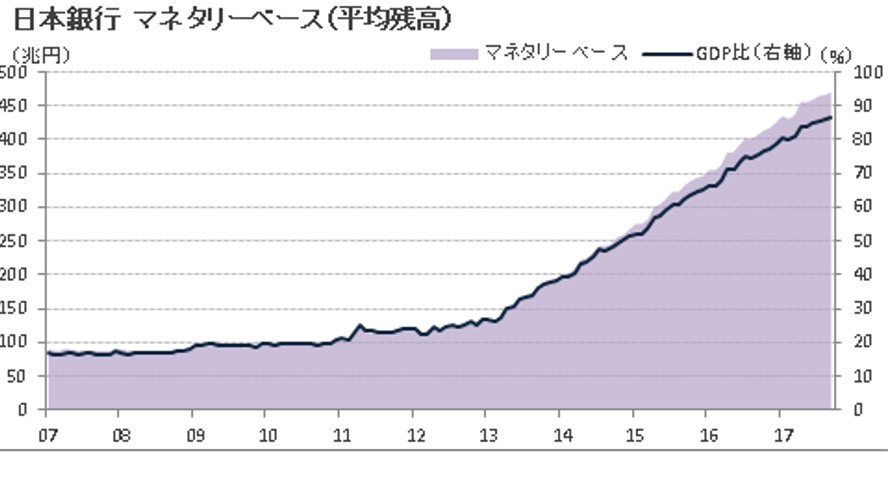

上の図は日本における通貨供給量(マネタリーベース)の対GDP比の推移をグラフで示したものです。2013年に日銀・黒田総裁の就任以来、伸び率は急上昇しているのがわかります。2019年11月末時点の対GDP比は92.5%を記録しています。このマネタリーベースの上昇はそのまま日経平均の上昇と重なる部分があります。

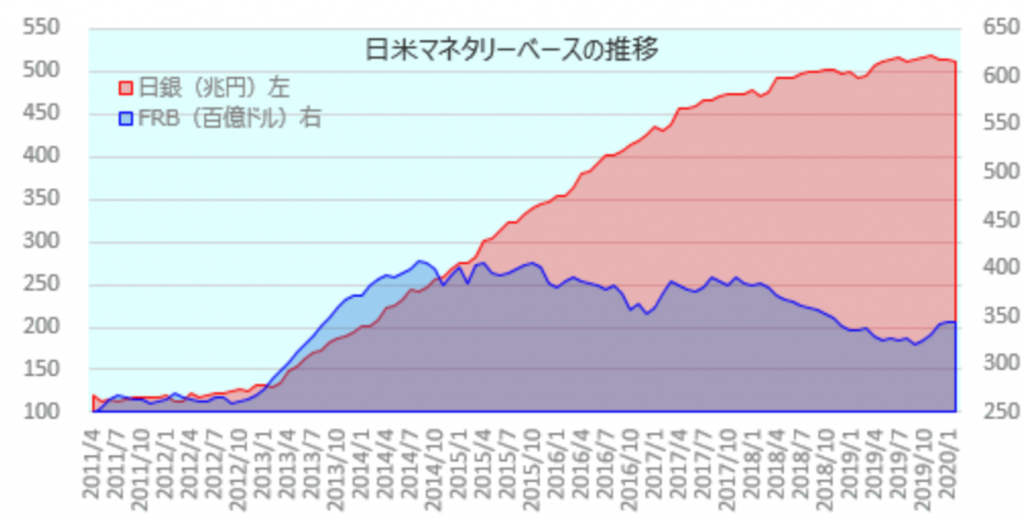

下の図は日本とアメリカのマネタリーベースの比較です。

日本が急速に増加している=金融緩和を行っているのに対し、アメリカは水準としては安定している、という見方ができるでしょう。

ここで注目して頂きたいのはアメリカの1/3のGDP(実体経済)しかない、日本がマネタリーベースの絶対額でアメリカを上回っている、ということです。

日本のマネタリーベースは約500兆円、アメリカは約350兆円(3.5兆ドル)となっています。

GDP(実体経済)がバブル崩壊以降ほとんど成長していないにも関わらず、マネタリーベースだけが急激に増加しています。明らかに『カネ余り』です。

供給量が増えると一般的に希少性がなくなることから対象の価値は下落します。 つまり相対的に円の価値は下がる=円安、です。

ところがここ数年のドル円相場は、1ドル110円前後で安定しています。

為替は非常に複雑な要因で変動するので、ここでは詳しくは述べませんが、円がドルに対して比較的強い位置にいるのはいくつかの要因が考えられます。

1点目は日本とアメリカの消費者物価指数(CPI)の格差の縮小、2点目は貿易収支の黒字額の縮小、3点目は対外直接投資の拡大です。

コロナショック後もドル円相場は110円前後で推移しています。

実は筆者が社会人になったばかりの頃(2006~2007)、たまに顔を出していた投資セミナーなどでは『来年以降円は暴落し、1ドル200円時代がやってくる』とよく言われていました。結果はもちろん皆さんご存知の通り、そんなことにはなりませんでした。

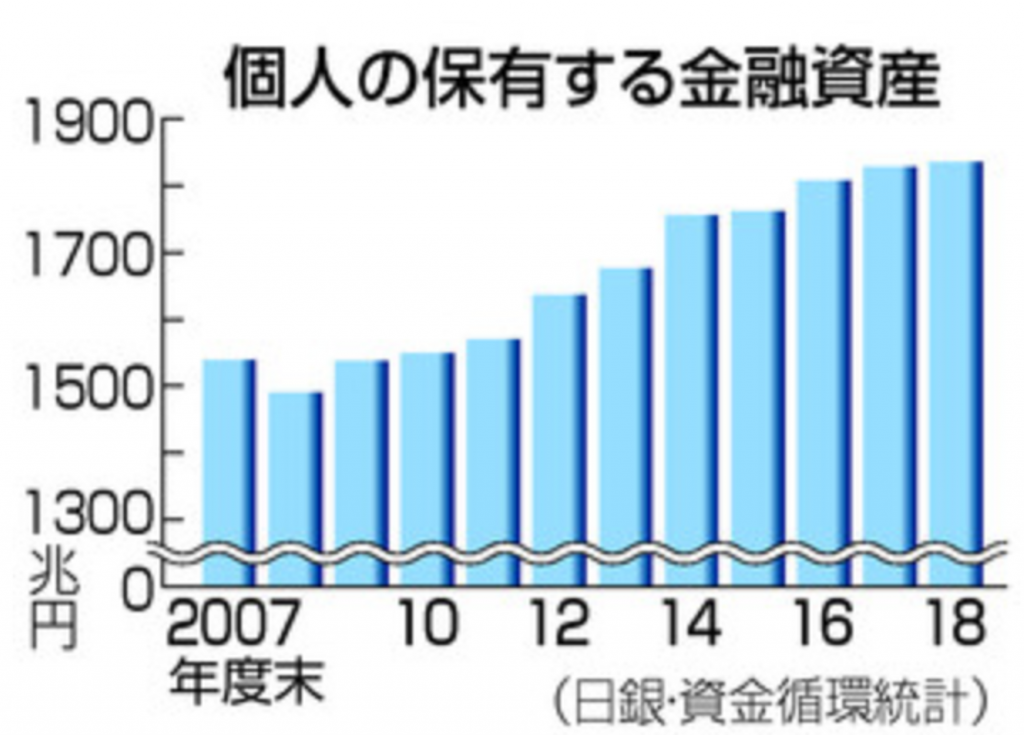

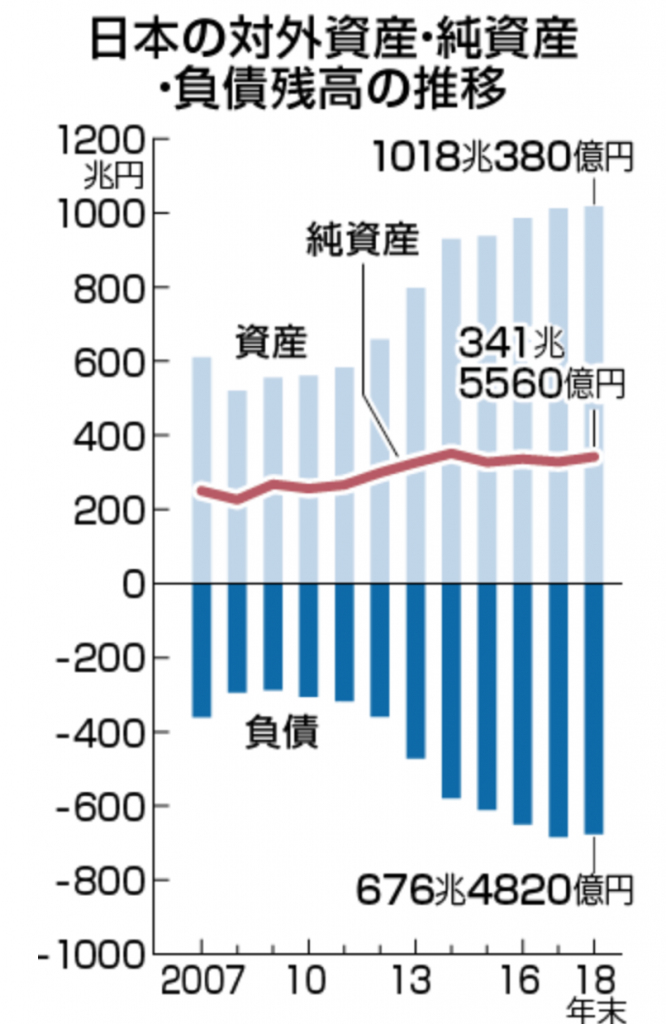

この要因としては日本が依然として世界第3位の経済大国であること、豊富な個人金融資産(2018年度末で1835兆円)を持っていること、また同じく豊富な対外資産(2018年末で1018兆円)を持っていることが挙げられます。 世界の投資家が『まだまだ日本の国力には余裕がある』とみているうちは、極端な日本売りは発生せず、ハイパーインフレにもならないと考えています。

<金融政策の劇薬?ヘリコプターマネーとは>

しかし、ハイパーインフレのリスクが全くないわけではありません。

それは政府がヘリコプターマネー(ヘリマネ)を行ったときです。

ヘリコプターマネーとはノーベル経済学賞を受賞したアメリカの経済学者、ミルトン・フリードマンが考案した政策で、文字通りヘリからマネーをばらまくように、中央銀行が無尽蔵にマネーを供給する状態を指します。

日本の例で言うと、現在日本国債を一番買っているのは日銀ですが、その購入先は銀行です。

しかし、そうなると当然銀行が保有する国債残高は減少します。

そうなると日銀はどこから国債を買うのでしょうか?

正解は『国から直接買う』です。

日銀による国債の直接引き受け、といった表現がよく使われます。

実は戦前の日本でもこの日銀による国債の直接引き受けが行われたことがあります。

その時の大蔵大臣は高橋是清(1854~1936)。

高橋は昭和恐慌に喘いでいた日本の財政を立て直したことで有名です。 ウォール街を震源地とする1929年の世界大恐慌は日本にも深刻な影響を及ぼしました(昭和恐慌)。深刻なデフレに陥った日本経済を高橋は劇薬であるヘリマネ政策によって、デフレ脱却、1933年には世界恐慌以前の水準まで経済を立て直しました。

しかし、同時に高橋は気が付いていました、ヘリマネ政策がいつまでも続けられないことに。

無尽蔵にマネーを供給していればいつかはかならずインフレになる。

そのことに気がついていた高橋は軍事予算の縮小を図ります。

これに軍部は激怒、直後の2.26事件(1936年)で高橋は暗殺されてしまいます。

その後の日中戦争、太平洋戦争に費やした戦費は現在の価値に換算すると実に4400兆円、国家予算の280倍という途方もない金額になりました。戦後のインフレは凄まじく、1936年を1とすると1954年には物価は約300倍に上昇しました。 このように日銀が国から国債を直接引き受けるヘリマネ政策は景気刺激策としての効果も期待できますが、適度に行わないとハイパーインフレのリスクをもはらむ諸刃の剣ともいえるでしょう。

【インフレ時代の資産形成術】

<インフレは不動産オーナーにはチャンス!>

それでは、来るべきインフレ時代にどのような資産を持つべきなのか?をここでは解説していきたいと思います。

資産には大きく分けて、『金融資産』と『実物資産』の2種類があります。

金融資産とは現金、株、債券、投資信託などを指し、その物自体に価値があるわけではなく、実物がないのが特徴です。

これに対して実物資産とは不動産、金、ダイヤモンド、絵画など、形として目に見えるものであり、それ自体に価値がある資産のことをいいます。

これまで述べているようにインフレになるとモノの価値は上昇します。

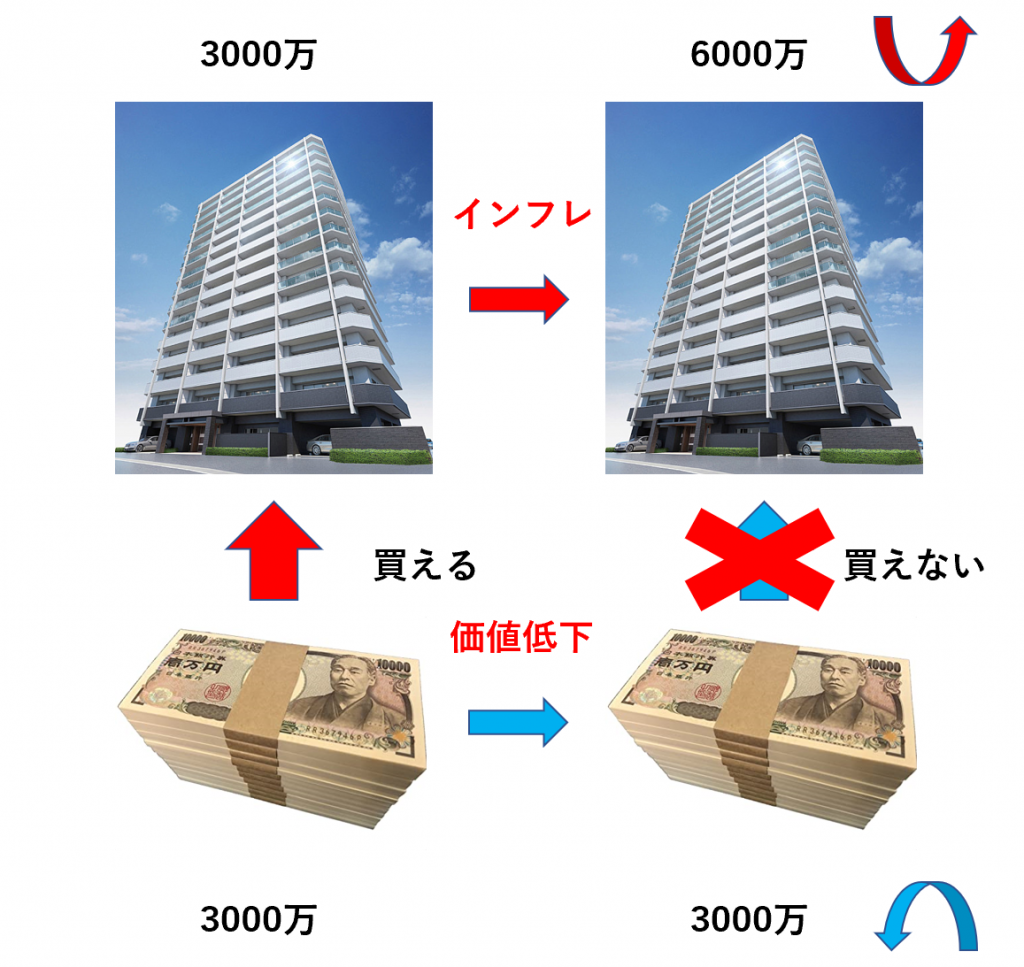

現金3000万で購入した不動産が倍の6000万になれば、価値は2倍になったと言えます。 一方でインフレ以前は現金3000万で買えた不動産がいまは6000万出さないと買えない、ということは現金3000万の価値は半減していることになります。

上の図でわかるようにインフレが起こると3000万で買った不動産を売って、6000万の現金を手に入れることができるのです。

<再び上昇なるか?”リアル”ゴールドと”デジタル”ゴールドの行方>

また下の図は現物商品として知名度も高い金価格の推移です。

これを見ると2001年以降は約10年間ほぼ一貫して上昇を続け、近年は1300ドル台で推移していることが読み取れます。

一般的にドルと金価格は逆相関関係にあると言われており、ドルが高くなれば金は安く、ドルが安くなれば金は高くなるのが定説です。

今回のコロナショックを受けてのFRBの金融緩和はドルの下落をもたらし、金は調整局面から再び上昇局面へと転じるのでは?とみる動きもあります。

事実として昨年暮れにはニューヨークの金オプション市場で金価格4000ドルのオプション取引が行われています(2019/11/28 Bloombergニュースより)。 近い将来NY金価格は5000ドルの大台を記録する瞬間が目撃できるかもしれませんね。

最後に現物資産といえるかは不明ですが、仮想通貨(暗号通貨)についてもみていきましょう。下の図はビットコインのチャートです。

2017年末に1BTC=2万ドルに迫る勢いでしたが、その後一気に下落。 全盛期を知っている私からするととても寂しいコインマーケットですが、FRBの金融緩和発表以降は反転、2020年3月末現在では6000ドル台で推移しています。

ボラティリティ(価格変動)が激しい仮想通貨はリスクも大きいですが、今後大量のマネーが供給されることで行き場を失ったマネーのたどり着く先として、コインマーケットは十分考えられます。 資産のポートフォリオの一部としては検討の余地は大いにあると考えてよいでしょう。

【まとめ】

いかがでしたでしょうか?

今回は不動産の話とは少し脱線して、よりマクロな視点で金融、経済について考察してみました。

不動産価格の将来を予測するには実体経済と金融経済の両方を把握しておく必要があります。今回は金融経済について多くの文面を割くことにしました。

直近の予測としては金利は据え置きor徐々に利上げ、不動産価格は一部の物件は引き続き高値圏を維持するものの、購買者ボリュームは実体経済の悪化に伴い減少することが予想されるため、全体としては下落トレンド、と見ています。

いずれにしても『勝てる』物件と出会うのはますます難しくなります。

そんな時はその道のプロにおまかせするのが一番の近道だと思います。

各国の金融当局のマネー政策にもアンテナを張っておきましょう。

足元では連日ロックダウン(都市封鎖)の噂、憶測が絶えません。こちらも場合によっては一気に実体経済の悪化を招く可能性もあるので要人発言には注意しましょう。

今回は以上となります。 最後までお読みいただきありがとうございました。

沢山のご依頼を受け準備中のオンラインウェビナーや、ご希望に応じて本社(東京都新宿区)界隈で開催となる個別面談やカウンセリングのご予約も、お問い合わせフォームからご連絡ください。

サービスの開始につきましては、弊社ホームページのニュース及びLINE @にてご案内を予定しております。